税理士先生向けに、相続税申告書の作成代理や、譲渡所得(不動産譲渡)の申告書作成をお手伝いしています。

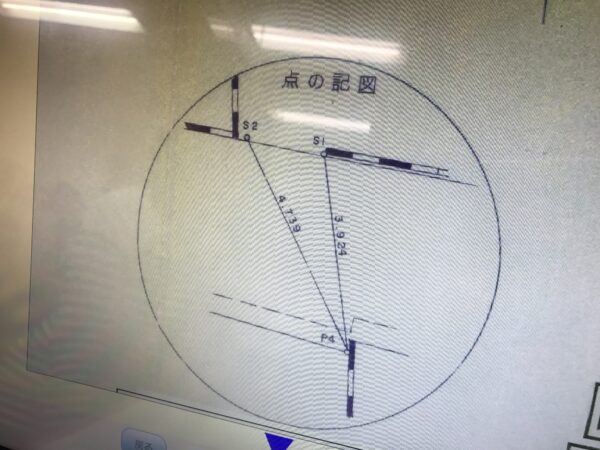

※相続税申告のため役所窓口で撮影した境界点の位置図。

相続税申告書の作成

普段、法人顧問をメインにされていて、相続税申告をそもそも受任されないという税理士先生がいらっしゃいます。

また、顧問業務がお忙しくて、相続税申告を行う時間がないという先生もいらっしゃるでしょう。

そのような税理士先生向けに、相続税申告書の作成をお手伝いさせて頂いております。

私(石橋)は、相続・不動産について、色々な経験をし、その経験・勉強を、1冊の書籍にまとめて発刊させて頂きました。

この本の「まえがき」にも書かせて頂きましたが、私は2011年に開業してから、実に様々な経験をしてまいりました。

- 1件で100筆以上の、大型の相続税申告をした(評価単位60単位+遺産規模20億円超)

- 大雪が降るなか、地主が貸している土地(借地人)の自宅へ出向いて、今後の相続手続きへの協力を依頼し、借地人から地主に対する不平不満を言われた

- 地主様が懇意にしている不動産業者と連日の打合せをして、土地売却の順番を検討した

- 相続対策をしている金融機関へ出向き、借入の返済スケジュールを担当者に説明したら、怒鳴られて、お説教をされた(私が関与する前に借入をしているのですが・・・)

- いったん受けた相続税申告依頼について、納税者側に問題があり、頭を下げてキャンセルさせて頂いた(守秘義務のため詳細は言えませんが)

- 相続税申告が終わってから半年後。ある地主様の自宅前で、某税理士法人が委託しているであろう営業社員が待ち伏せして「相続税が戻ってきます!」と、地主様に更正の請求の営業をかけてきた。

これらの経験を経ていくにつれて、他の税理士先生から、相続税に関するご相談や、ご質問を頂くようになり、その流れで、相続税申告書の作成のご依頼も頂くようになりました。

単に、相続税申告書を作成するだけであれば、大手税理士事務所の担当者でも出来ますが、私が特に大切にしているのが、次のような事項です。

- ご依頼・ご相談頂いた税理士先生を本当に心配する

- 先のことを考えてアドバイスさせて頂く

- 税理士先生が、後々のトラブルに巻き込まれないようにする(確認書などの整備)

私自身、心配性であるため、できるだけミスのないよう、また、お客様にご納得頂けるよう、相続税の申告業務を行ってまいりました。

その視点から、税理士先生から相続税申告書作成のご依頼を頂いた際も、その税理士先生に問題が起きないか、常に考えて、お手伝いをしてまいりました。

以上のようになりますんで、相続税申告書の作成について、悩まれていらっしゃる税理士先生は、ご相談ください。

※お手伝いの方法は、先生の業務スタイル(全てをご依頼頂くのか、資料集めはご自身でされ、申告書作成だけご依頼頂くのか)に従います。

譲渡所得の申告書の作成

税理士業務とは、切っても切り離せないのが譲渡所得(不動産譲渡)の申告です。

譲渡所得の申告で悩むのが、次のような問題ではないでしょうか。

- 取得費が不明(推定計算の是非、借地や底地の期間があった場合の計算)

- 居住用財産3,000万円控除の計算(事業用との按分方法、居住の実態判定)

- 譲渡費用の範囲

- 物納を適用した時の取得費加算の金額

私は以前、地主様・不動産オーナー様の譲渡所得について、毎年、2億円超の譲渡を数年間、連続で行ったことがあります。

※この案件の詳細を、元税務署長の税理士先生にご説明したところ「石橋さん、それはしびれる案件だねぇ~」と、お褒めの?言葉を戴きました。

ご存じのとおり、譲渡所得は、取得費を安易に概算計算(収入金額×5%)で申告すると、お客様に損害を与える可能性があります。

かといって、根拠もないのに、実額取得費(推定)で申告するのも問題です。

ですから、取得費が不明な案件については、複数の手段で詳細に調べる必要があります。

また、居住用財産の3,000万円控除も同様です。

どこまでが居住なのか、実際に居住していると判断されるのか、悩む部分もあるでしょう。

※居住していないのに、居住していると申告すれば、税理士側にも処分の可能性がありますので。

ある時期から、「譲渡所得の内訳書だけ作成して欲しい」「取得費の説明資料だけ作成して欲しい」とのご依頼を、税理士先生から頂くようになりました。

そのため、譲渡所得の申告書作成について、お悩みの先生がいらっしゃいましたら、ご相談ください。

※提出用の申告書作成から、説明書のみの作成まで、先生の業務スタイルに従います。

ご依頼方法・費用

ご依頼・ご相談を検討されていらっしゃる税理士先生は、下記のメールフォームにてご相談ください。

費用面は、実際に先生が、お客様から頂戴する報酬の20%~50%程度とさせて頂いております。

※費用面に関しては、業務の難易度・作業量・調査時間によって異なりますので、ご遠慮なくご相談ください。

なお、原則として、東京都23区に事務所がある税理士先生を対象とさせて頂きます。

※判断に迷う事案が発生したとき、私が先生の事務所にお伺いさせて頂く(またはご来所頂く)ためです。

私(石橋)と実際にお会いしたことのない先生、セミナーで見かけたことしかない先生もいらっしゃることと思います。

また、ご依頼される前に、私の話し方・考え方を聞いてから、という先生もいらっしゃると思います。

その際は、ご遠慮なく、下記のメールフォームでお問い合わせください。

Zoom(ズーム)などで、30分程度、ご相談(原則無料)を承らせて頂きます。