平成27年より、相続税の基礎控除が下がりました。

そのため、相続税の申告件数(税務署に提出される相続税申告書の数)が増えているそうです。

そのため、

「税理士に頼まず、自分で相続税申告書を作成したい」

という方もいるでしょう。

※実際、自分で書いて提出する方は、一定数、いらっしゃるそうです。

ここでは、相続税の申告書を自分で作ることができるのか?、できないのか?

それを、実際の作り方の手順を踏んで、検証してみようかと思います。

※お客様に返却する相続税申告書ファイルの表紙。

相続税申告書の作成手順とは?

相続税申告書は、次のような構成になっています。

- 相続税申告書(本体)

- 委任状

- 書面添付制度の書類

- 添付書類一式(目次含む)

一般の方が、自分で相続税申告書を作る場合は、1の「相続税申告書(本体)」と、4の「添付書類一式(目次含む)」を作成・提出することになります。

これに対し、税理士が作成する場合は、上記1と4以外に、2の「委任状」と、3の「書面添付制度の書類」を作成します。

※書面添付制度の書類は、作成する場合と、作成しない場合があります。実務上は、作成しない税理士が多いです。

では、税理士は、実際どのように作成しているのでしょうか?

[toc]

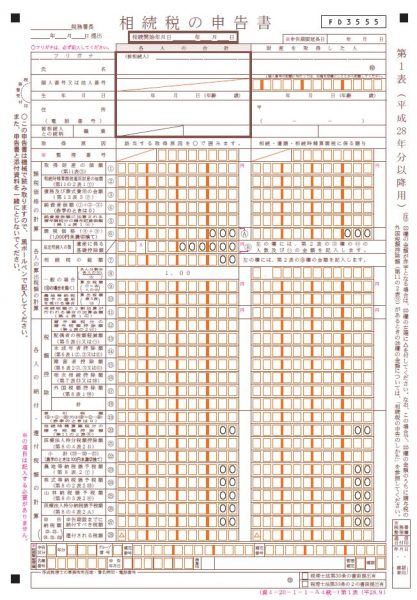

相続税申告書(本体)

相続税申告書とは、次のようなものです。

右上に「第1表」とあります。

相続税申告書は、第1表(1ページ目)から第15表(15ページ目)まであります。

ですが、付けなくてよい部分(例えば、配偶者の税額軽減は第5表ですが、適用がない場合は付ける必要がありません)もあります。

また、付表(そのページ情報を詳細に記載する追加のページ)もあります。

よって、単純に15ページになる、という訳ではありません。

この書類(相続税申告書)は、細部まで確認して、きちっと書きましょう。

というのも、この書類が、相続税計算の基礎情報となるからです。

この書類には、次のような情報が記載されます。

- 相続税の全体額

- 各人が納付する相続税の金額

- 相続開始日(相続税の納期限を知るため)

- 法定相続人の名前・住所・生年月日

- 遺産分割の決定日

- 遺産の種類・評価額

ですので、この書類に記載もれや、記載間違いがあると、税務署からお電話がかかってくるかもしれません。

きちんと細部まで確認して、書くようにしましょう。

ところで、たまに、知り合いの税理士先生から、

「提出後に記載ミスがあることに気づいたんですが、どうすれば良いでしょうか?」

という質問を頂くことがあります。

相続税は、他の税金(所得税・法人税)と違って、かなり記載事項が多く、かつ、難しい部分があります。

ですので、何度チェックしても、ごくまれに、ミスが発生するかもしれません。

税務署も、そのことは分かっていて、救済?の通達を設けています。

相続税法基本通達27-7(有効な申告書としての取扱い)

期限内申告書、期限後申告書又は修正申告書に記載すべき事項のうちその一部について記載のないものの提出があった場合においても、財産の取得年月日、被相続人又は贈与をした者の氏名の記載がないもの等、その欠陥を税務署長が照会することにより補正することができる程度のものであるときは、その提出があった日において申告書の提出があったものとして取り扱うものとする。(平15課資2-1改正)

ということで、記載漏れ、記載ミスが軽微なものであれば、あまり大きな問題にならないかと思います。

※ですが、税務署OBの先生が書かれている著書(相続税法基本通達逐条解説)では、課税価額の記載がないといったようなもの(=要は、大事な部分をほとんど記載していないような申告書)は、この通達では救済されない旨が解説されています。

ですので、

「期限に間に合わないので、ほとんど白紙の申告書を提出しよう!」

という方法では、無効な申告書になってしまいます。

気をつけましょう。

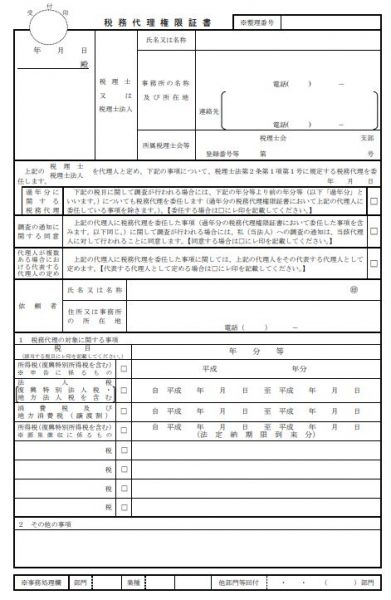

委任状

委任状の正式名称は「税務代理権限証書」になります。

この書類は、

「私(依頼者)は、相続税申告書の作成を、税理士にしました」

という意思を、税務署に伝える書類になります。

税理士に依頼したのに、この書類を税務署に提出しないと、どうなるんでしょうか?

そうすると、税務署の方は、

「この人(納税者)は税理士に依頼していないんだな」

と判断して、税務調査等の連絡が、税務署からお客様宛てに、直接くることになってしまいます。

ですので、税理士がお客様から依頼された場合、この書類の提出し忘れは、厳禁です。

必ず、提出したか、確認しましょう。

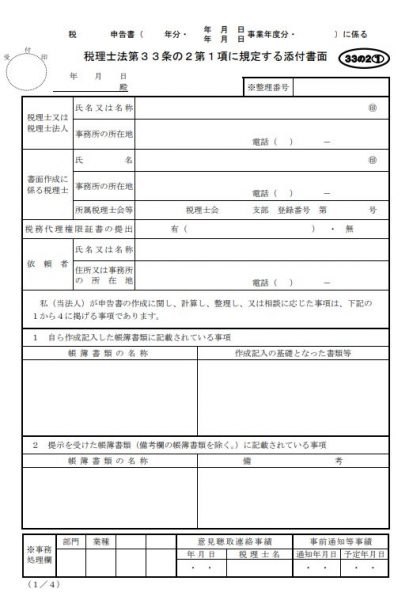

書面添付制度の書類

よく、税理士間の会話で「書面添付(しょめんてんぷ)」という単語が出てきます。

この書面添付とは、次のような書類を、相続税申告書に添付することをいいます。

※正確には「税理士法第33条の2第1項に規定する添付書面」といいますが、長いので「書面添付」と呼ばれています。

実際の書類は、数ページにおよびますが、この書類には何を記載するんでしょうか?

分かりやすく言うと、

「税務署の方がチェック・確認される前に、税理士が、様々な角度から、じっくりと細部まで確認しました。何卒よろしくお願い致します」

という書類です。

ですので、色々な検討事項を記載することになります。

例えば、次のような事項です。

- 名義預金のチェックはどのようにしたか?

- 土地評価はどのようにしたか?

- みなし相続財産(生命保険金の保険料等)はチェックしたか?

- 小規模宅地の適用は正しいか?

※他にも、多くの記載事項があります。

この書類のメリットは、次のとおりです。

- 税務調査に来る前に、一度、税理士が税務署に説明に行く機会を設けることができる

- 過少申告加算税が、かからない場合がある

相続税の税務調査が来る場合は、税務署の方から、税理士宛に電話が来ます。

「石橋先生~。**様の相続税の税務調査に伺いたいのですが、日程を調整して頂けますか?」

ですが、この「書面添付」の書類を付けておくと、

「石橋先生~。**様の相続税について、不明な点がありますので、一度、石橋先生が税務署に来て頂いて、説明頂けますか?」

となります。

つまり、いきなり税務調査に来るのではなく、その前に、一度、税理士が税務署の方にご説明できるんですね。

そして、その説明で、税務署の方がご納得されたら、税務調査にはなりません。

また、万が一、この時点で明らかな間違い(例えば、被相続人がそっと隠していて、本当に誰も知らなかった預金通帳が見つかった場合等)を、税務署の方に指摘されても、すぐに修正申告書を提出すれば、罰金(過少申告加算税)が、原則としてかからないことになります。

この書類は、作成するのが大変で、報酬につながりにくい(=お客様からお金を頂きにくい)ので、なかなか普及しないようです。

ですが、色々な検討事項を記載することにより、税務署の方にご理解・ご納得頂ければ、税務調査の可能性は低くなりますので、添付できるか、検討されてみてはいかがでしょうか。

添付書類一式(目次含む)

税務署に提出する書類ですが、最低限、「相続税申告書(本体)」のみ提出すれば良いことになっています。

※ただし、配偶者の税額軽減や。小規模宅地等の特例を受ける場合には、戸籍謄本等の添付が必須となります。

ですが、それだけですと、税務署の方は、相続税計算で必要な下記事項が、本当に正しいのか分かりません。

- いつ、相続が起きたか?

- 法定相続人は誰か?

- 被相続人の財産はどれくらいか?

- 財産・債務をどのように計算したか?

口の悪い税理士先生に言わせると、

「多少、資料が足りないくらいがいいんだ!足りない部分は税務署に調べてもらえばいいんだよ!」

と、おっしゃる年配の先生もいらっしゃいます。

ですが、これは正しい姿勢と言えません。

というのも、税務調査が来た場合、お客様に余計な心理的負担をおかけすることになります。

税務署から電話が来た場合、税理士の私でも、ドキドキします。

先日、ある税務署から電話がかかってきました。

「**税務署の鈴木と申します。今、お電話、大丈夫でしょうか?」

この、「**税務署」という時点で、私は、

「あ!昨年、相続税申告書を提出した山田様(仮名)の件だな!メモ用紙、メモ用紙・・・」

となります(T_T)

※実際は、電子申告普及のお願い電話だったのですが・・・。

私(=税理士)でさえ焦るのですから、一般の方は、もっと焦るでしょう。

ですので、税務署の方がご理解・ご納得頂けるように、相続税の申告書には、各種の説明資料を付けます。

それらを、「添付書類一式」と読んでいます。

※呼び方は税理士によって、まちまちですが。

私は、添付資料の一番上に「表紙」を付けています。

※税務署内は書類の山だと思います。万が一、相続税申告書の本体と離れ離れになってしまっても、誰の添付資料か、分かりやすくするためです。

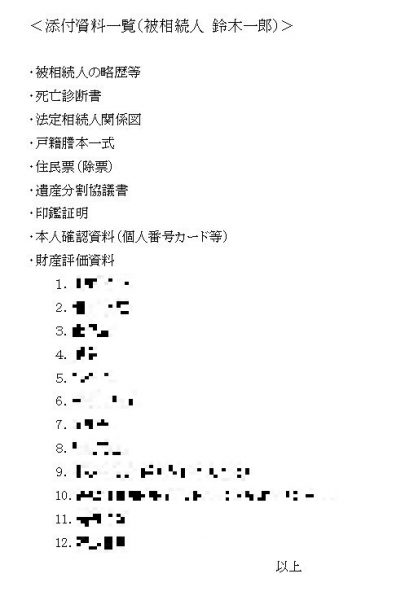

そして、添付する資料には、目次を付けています。

先程ご説明したとおり、相続税申告書には、多くの書類を添付します。

その大量の書類を、税務署の方は、限られた時間で審査・チェックしなければなりません。

そのため、添付する資料の目次をつけると親切ですし、何より、

「この税理士は、きちんと書類を整理して、網羅的に検討しているな」

という心象を抱いて頂けるのではないか?と、勝手ながら思っています。

相続税の申告書について、作成の流れを確認してみました。

一番最初にご説明した「相続税申告書(本体)」だけであれば、作成するのは、比較的簡単かもしれません。

ですが、相続税申告書のキモ(=最重要な部分)は、一番最後にご説明した「添付書類一式」になります。

そして、これが、(税理士の腕が試される?)最も大切な部分になります。

※この資料の集め方、作り方に、税理士の経験・知見が問われるんだと思います。

相続税申告書を、ご自分で作られる方は、参考にしてみてください。

そして、できないと思われたなら、相続税に詳しそうな税理士に、早めに依頼されることを、オススメします。