税金の手続きで「更正の請求(こうせいのせいきゅう)」という手続きがあります。

この手続きの方法について、最近、同業者(税理士先生)から続けて質問を頂いたので、整理してみたいと思います。

※更正の請求が成功した場合(=税金が戻ってきた場合)に、税務署から「**税の更正通知書」と書いた文書が届きます。そのタイトル部分である「更正」が手書きだったり、印刷されていたり、まちまちですが。

「税金が還付されます」は本当か?

「税金が還付されます」

というと、なにやら、うさんくさいとお思いかもしれません。

ですが、本当に税金が戻ってくる場合があります。

それは、次のような場合です。

- 税金を間違って多く払っていた場合

・・・経費が少なかった、売上が多かった、相続税の土地評価が高かった場合等 - 当初は予想できなかった出来事が起きた場合

・・・暫くたって不動産売却代金が回収できなくなった場合等

税金は、「正しく納税する」が大原則です。

間違って税金を多く払っていた場合、「正しく納税する」を実行できていませんので、手続きすれば税金が戻ってくる可能性があります。

また、当初はお金がもらえると思っていたのに、後日、もらえないことが分かったときは(例えば不動産を売却して代金の一部がもらえないことが確定したとき)、税務署は救済する意味で、もらえなかった部分の税金を返してくれます。

※ただし、更正の請求の期限は、原則として申告期限から5年以内となりますので、お気を付けください。

「更正の請求」という言葉の意味

「更正の請求」の「更正」という言葉には、どのような意味があるのでしょうか?

これは「間違いを直す」という意味があります。

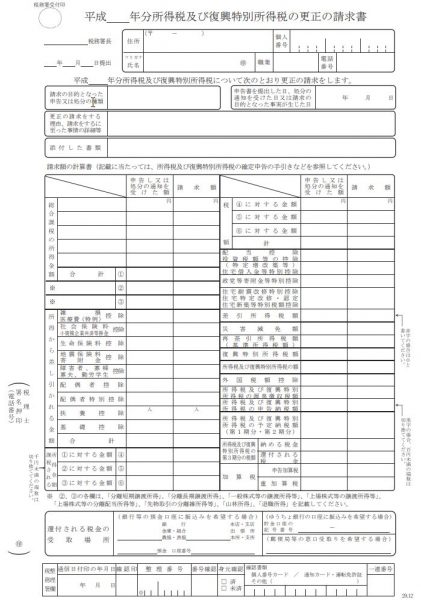

税務署から税金を戻してもらいたいときには、次のような文書を提出することになっています。

※こちらの「所得税及び復興特別所得税の更正の請求手続」からダウンロードできます。

タイトルを見ると「更正の請求書」となっています

つまり、更正の請求という言葉の意味は、

「間違いを直すことを請求します」

ということなんですね。

「更正の請求」をする際の注意点

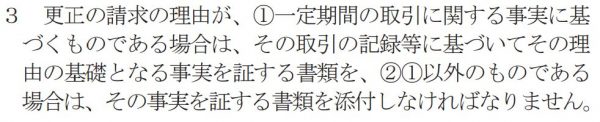

更正の請求の法律は、国税通則法23条に書かれていますが、そのなかに、次のような記載があります。

更正の請求をしようとする者は、その請求に係る更正前の課税標準等又は税額等、当該更正後の課税標準等又は税額等、その更正の請求をする理由、当該請求をするに至つた事情の詳細その他参考となるべき事項を記載した更正請求書を税務署長に提出しなければならない。

そして、先程の税務署が説明している「更正の請求書」の用紙の2ページ目に、次のような説明も書かれています。

そのため、更正の請求書には、一定の説明書?や、証明資料を付ける必要があります。

ところで、法律用語で「立証責任(りっしょうせきにん)」や「挙証責任(きょしょうせきにん)」という言葉があります。

これは(ホントはもっと難しい意味のようですが)、ざっくり言うと、

「請求する人が、間違っていたことを証明してください」

ということになります。

更正の請求をするということは、最初の税金計算が間違っていたということです。

それは、自分に責任があります。それを直してもらうためには、

「税務署に提出する更正の請求書に、できるだけ分かりやすい資料を付ける」

ということで、自分の方から「立証・挙証」することが必要になります。

そのためには、「分かりやすい説明資料を付けること」これにつきます。

※病院から風景。

「更正の請求書」の書き方

さきほどの「更正の請求書」ですが、書くだけなら、そんなに難しくありません。

(更正の請求書も含めてですが)税務関係の手続書類を初めて書く場合で、その書類に「案内」が書いてある場合は、まずそれを熟読してから書き始めるべきです。

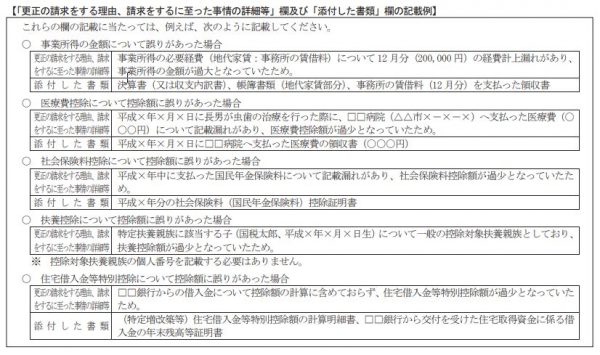

先程の「更正の請求書」(国税庁のサイトに公開されているPDFファイル)の2ページ目に、「書き方」なる案内文が書かれています。

ここに、「この部分は***のように記載してください」

と、親切に説明書きがあります。

ですから、初めて書く税理士先生は、そこを読んでから書き始めるべきです。

数字部分は、そんなに難しい箇所はありません。

普通に書けば良いと思います。

問題は、先程ご説明した「分かりやすい説明資料をつける」ということです。

この「書き方」の一番下に、次のような部分があります。

このように、「**があったので、**となった」として、

- 更正の請求をするに至った理由

- その理由を説明するために添付した資料

を書いたり、付けたりすることになっています。

なお、「経費を間違えた」くらいの簡単な更正の場合、用紙の所定の部分(「更正の請求をする理由、請求をするに至った事情の詳細等」の部分)に書き切れるかと思います。

ですが、難しい更正の請求の場合は、書き切れませんので、「別紙明細のとおり」のように記入して、別紙で説明することになります。

また、初めて更正の請求書を書く税理士先生の場合、次の書籍をが参考になると思います。

この本は、記入例が多く記載されているので、初めて書く方税理士先生にはオススメです。

また、こちらの本もオススメです。

いずれの本も、発刊してから暫く経過してしまっていて絶版となっていて、高額な中古本しか手に入らないかもしれません。

※更正の請求じたい、頻繁に出てくる手続きでもなく、あまり需要もないので仕方ないかなと思います。

更正の請求書の記入自体は、そんなに難しくありません。

ですが、注意点があります。

実際の事例

税務署に「更正の請求書」を提出する場合、どこに気をつければ良いのでしょうか?

私が実務で経験した「更正の請求」について、実例を交えて説明したいと思います。

※いずれの事例も、守秘義務の関係で、事実を若干変更しています。

給与所得を事業所得と勘違いしたケース(難易度:初級)

(税理士からすると考えられないのですが(‘-‘*))

「給与所得を事業所得として確定申告する人」

というのが、たまにいらっしゃいます。

この方(社会的地位のある職業の方です)から、

「石橋先生~。なにか、自分の確定申告が間違っているような気がするんですよね・・・」

と、相談が持ち込まれました。

見ると、確かに間違っていました(^^)/

このような場合ですが、私が勝手に難易度?を判定すると

「初級」

となるでしょう。

というのも、明らかな間違いだからです。

ですので、まず、「所得税の更正の請求書」を記載します。

そして、消費税も変わってくるので(事業所得の売上が減るわけですから)「消費税の更正の請求書」も記載することになります。

そして、ここからが大切ですが、先程のご説明のとおり、説明書や証明資料を付ける必要があります。

私が添付した資料は次のようなものです。

- 更正の請求をするに至った理由書

- 更正前、更正後の結果を反映させた確定申告書

・・・税務ソフトで、更正前、更正後の金額を記入した申告書を添付 - 証明資料(給与所得の源泉徴収票写し)

- 税務代理権限証書(税理士が関与している場合)

まず、「更正の請求をするに至った理由書」なる文章をつけて、どのようなことがあったのか、概要を文章で説明します。

※タイトルは何でもいいと思います。

更正の請求書を出す理由について、先程の「更正の請求書」の用紙に書き切れれば良いのですが、欄が狭いので、よっぽど簡単な更正の請求以外は、私は、別紙で事情を説明しています。

そこで、

「**年**月 **があった~」

のように事実を時系列的に記載し、

「***は、本来は***であったため、確定申告に間違いがありました。正しくは***であるため、更正の請求をするに至りました。」

として、まとめれば良いでしょう。

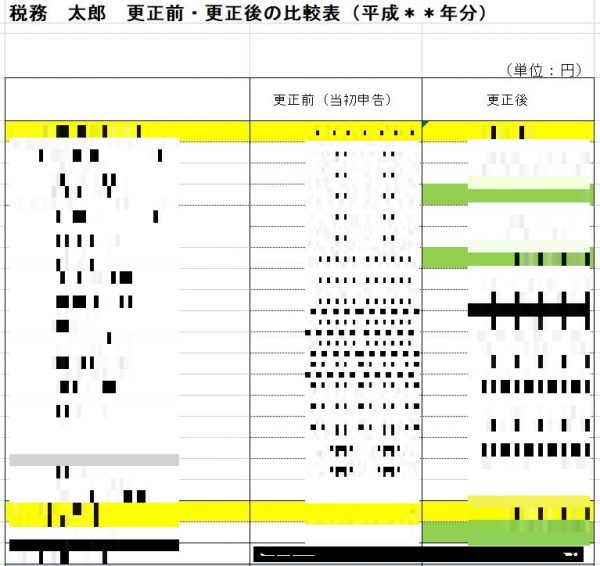

つぎに「更正前、更正後の結果を反映させた確定申告書」も付けます。

事業所得の青色申告をしている方は、青色決算書の内容が書き換わり、それに付随して申告書1表の金額も変更になってきます。

そのため、申告書の原稿を2通作り、訂正前の申告書原稿の一番上の余白に「更正前」と記入し、訂正後の申告書原稿の一番上に「更正後」と記入します。

そうすれば、税務署の方も検算しやすいと思います。

さらには、複数の経費が間違っていた場合、青色決算書のどこが変更になったか、分かりづらいと思います。その場合は、私は、エクセルで青色決算書の対比表を作って、それを添付しています。

※変更があった部分に色(この場合は緑色)を付け、変更点が分かりやすいようにしています。

そして最後に、説明資料(この場合は「給与所得の源泉徴収票」)のコピーを付けて終わり、ということになります。

これらを税務署に提出すると、早くて数週間、遅くて1ヵ月~2ヵ月程度で、税務署の方から連絡が来ます。

内容に問題がなければ、納税者の自宅に直接「更正通知書」が届きますし、問題があれば(税理士が関与していれば)税理士宛に電話が来るでしょう。

ちなみに、このケースでは、税務署から電話があり、

「(コピーではなく)源泉徴収票の原本を提出してもらえませんか?」

とのお問い合わせがあったので、直ぐに送ったところ、問題なく還付されました(^^)

未収家賃・未収地代をもらえず数年間経過した場合(難易度:中級)

世の中、色々な方がいらっしゃいます。

ある程度、大きな規模の不動産オーナー様(何棟もの賃貸アパートや複数の土地を持っている方)で、こんなことがありました。

ある不動産オーナー様で、不動産所得の未収代金(未収家賃・未収地代)が発生しました。

未収のお相手は、以前から近くに住む、お知り合いの方だったんですが、(色々な経緯があり)未収代金も数百万円台後半になっていました。

そのオーナー様は剛気な方?で、

「お金がある時に払ってくれれば良いよ~」

とおっしゃって、数年が経過してしまった訳です。

ところで、このように、家賃や地代がもらえていない場合でも、確定申告で税金を払う必要(=収入に計上する必要)があります。

というのも、所得税では「権利確定主義(けんりかくていしゅぎ)」といって、お金をもらえる権利が発生したときに、収入に計上してください、となっているからなんです。

そのため、このオーナー様は、もらっていない家賃・地代もきちんと収入に計上し、きちんと確定申告して税金を払っていました。

そこで私が、

「もう、(家賃や地代を)もらえないなら、その旨、両者で合意すべきですよ」

と、アドバイスさせて頂きました。

というのも、もらえないことが確定すると、税金が戻ってくる可能性があるからです。

※今まで収入に上げていたものが0円となるため。

ですが、ここで問題があります。

それは、「どのコースで行くのか?」ということです。

「コース一覧」

- 資産損失(貸倒損失)として処理する方法(Aコース)

- 収入がなかったものとして過去の申告書を訂正する方法

・・・通常の場合の更正の請求(Bコース)

・・・後発的理由による更正の請求(Cコース)

税理士先生ならお分かりだと思いますが、資産損失(貸倒損失)として処理するなら、何も問題ありません。

確定申告書の青色決算書に「貸倒損失**円」と書き込めば良いだけですから。

※この場合、事業的規模でしたので、貸倒損失は更正の請求ではなく、貸し倒れた年度の経費となります。

ですが、万が一、上記の「Bコース」や「Cコース」の場合は、どうなるのでしょうか?

「Bコースの場合」

この、もらわなくなった未収家賃・未収地代が、売上(収入)の訂正と判断された場合、過去の申告書の数字を訂正することになります。

この場合の更正の請求は、期限が法定申告期限から5年ですので、未収時点から5年(正確には法定申告期限から5年です)を経過してしまうと、税金を戻してもらえないかもしれません。

「Cコースの場合」

「後発的理由による更正の請求」とは、後から特別の事由が起きた場合、その事由が起きてから2ヵ月以内に更正の請求をすれば、税金が戻ってくる、という制度です。

ですので、Cコースに該当した場合、もらえなくなった時点(=もらわないという合意書を作成した時点)から2ヵ月以内に更正の請求書を提出する必要があります。

と言うわけで、ここまでをまとめると、

- 資産損失(貸倒損失)として処理する方法(Aコース)

・・・特に期限はないので、その年の経費にすれば良い - 通常の場合の更正の請求(Bコース)

・・・未収状態が始まった年の確定申告期限から5年以内に更正の請求をする必要あり - 後発的理由による更正の請求(Cコース)

・・・5年を超えても大丈夫だが、もらわない合意があってから2ヵ月以内に更正の請求をする必要がある

ということになります。

このような場合、税理士であれば、期限的な制約があることに気づく必要があります。

※某ホテルの結婚式場(教会)にて。

過去の判例・裁決を熟読し、私はAコース(貸倒損失コース)だと思いました。

ですが、万が一、税務署の方がBコース(通常の更正の請求)や、Cコース(後発的理由による更正の請求)と判断した場合、どうなるんでしょうか。

Bコースですと、当初の収入計上した年の法定申告期限から5年を超えてしまうと、更正の請求ができなくなってしまう(=税金が戻ってこなくなる)ので、お客様に「5年以内に、もらわないという合意書を作りましょう」と、アドバイスすることになります。

また、Cコースですと、もらわない合意ができてから2ヵ月以内なので、お客様に「もらわない合意書を作ったら2ヵ月以内に必ず知らせて頂けますか?」とお伝えすべきです。

いずれにしても、最初の期限(Bコース=5年)が来てしまいそうな場合、税理士はどう判断すれば良いのでしょうか?

私は次のようにしました。

- 税務署に「個別事案なので相談させてください」と連絡をとる

- その時に「事情説明書」文章を提出(契約書等の添付書類もつけて)

税理士が税務署に相談に行くと、

「一般的なお答えしかできませんので、ご了承ください。難しい事は、**先生の方でお調べくださいね~」

と言われ、やんわり「帰ってください」と言われてしまいます(>_<)

※京都の「ぶぶ漬け伝説=お茶漬け食べる?と言われたら帰れ」のような感じ?

ですが、電話で相談予約するときに「個別事案で、**のような事案なんです」とお伝えすると「とりあえず話しを聞きましょう」ということで、面談してくださる場合が多いです。

この面談のとき、私は、事実を整理した書面(私は勝手に「事情説明書」とタイトルを付けています)を、その根拠書類(契約書のコピー等)をつけ、とりあえずお渡ししてきます。

※事情説明書には、条文番号や過去の判例・裁決も記入したりします。

そうすると、(税務署の方の判断にもよりますが)後日、お電話を頂けて、

「石橋先生~。これ、Cコースに該当します。合意書ができてから、もうすぐ2ヵ月たちますよね?なので、急いで更正の請求書を出してください~」

と、お答えを頂けることがあります(^^)/

※この場合は、ご相談に伺ってから1ヵ月後にお返事を頂きました。おそらく審理部門で時間をかけて審理して頂けたんだと思います。感謝です。

更正の請求について、少し考えてみました。

実務上は、もっと難しい更正の請求もあるでしょう。

※相続税や譲渡所得税になってくると、難易度が上がりますから、更に慎重に行うべきでしょう。

更正の請求書を書くだけであれば、手引書がいっぱい出てますから、それを参考にすればいいんです。

ですが、税理士は税金のことだけでなく、他の時効(債権の民法上の時効、お客様の感情論)をもくみ取った上で、実務を進める必要があります。

※複雑な関係・状況のなか、最適な「更正の請求」をする。これが、実務家に求められているんだと思います。

更正の請求で悩んでいる方に、この記事が参考になれば幸いです。