「共同担保目録(きょうどうたんぽもくろく)」という言葉があります。

銀行等でお金を借りた場合、土地や建物を担保に入れることがあります。

この担保ですが、1つの借入に、1つの土地(建物)を担保に入れるのであれば、話しは簡単です。

借入をして、不動産登記簿に

「この土地は、**銀行の1億円借入の担保に入っています」

と、登記して終わりです。

ですが、1つの土地(または建物)だけでは、担保額が足りない場合は、複数の土地(または建物)を担保に入れることがあります。

この借入を土地建物の謄本に登記すると、「共同担保目録」なる項目が出てきます。

今回は、この共同担保目録について、税理士が関係するであろう部分を、少し掘り下げて考えてみました。

※某高層マンションの1階部分から撮影。

共同担保目録とは?

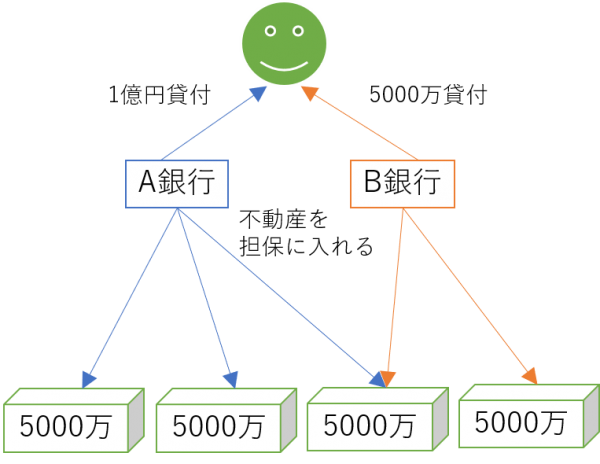

共同担保目録とは、次のようなイメージです。

※分かりやすく説明するため、簡略化して説明しています。

A銀行がある人に1億円を貸します。

そうすると、銀行はAさんが持っている時価5000万円の不動産を3つ、担保に入れます。

※万が一、Aさんが返済できないときは、3つの土地を売れば借入を回収できます。

つぎに、その人はB銀行から5000万円を借りました。

B銀行は、まず担保に入っていない、一番右の土地を担保に入れます。

ですが、これではちょっと不安です。

なので、右から二つ目の土地も担保に入れます。

※既にA銀行が先に担保に入れているので、2番目の優先順位になります。

これらの担保状況を表したのが「共同担保目録」というものです。

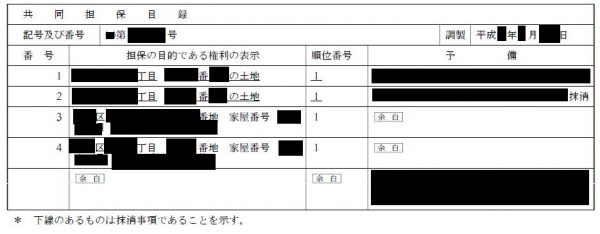

※この謄本では、土地2つ、建物2つの、合計4つが共同で担保に入っています。

この見方ですが、1本の借入をして複数の土地・建物を担保に入れると、管理番号のようなものが設定されます。

これが「記号及び番号」という項目です。

例えば、「記号及び番号(あ)1234号」といったように管理番号?的なものが設定されるので、土地・建物の「共同担保目録」の部分を追っかけていくと、

「この人は、どこに、どれくらいの借入をしているのか?どこの土地建物を担保に入れているのか?(どれくらい土地建物を持っているのか?)」

といったことが、(ばくぜんとした数字になりますが)分かります。

※不動産屋さんは、これらの謄本を追っかけて、その人がどれくらいの規模の不動産を持っているかで、営業攻勢をかけているのかもしれません。

共同担保目録の管理方法

借入が1本~3本程度、担保に入っている土地建物が10件程度、といった状況であれば、共同担保目録を管理する必要はないでしょう。

※謄本を文字で追いかければ概要が分かりますので。

しかし、借入本数が多く、かつ、担保に入っている土地建物が数十軒以上といった場合は、どう管理すれば良いのでしょうか?

その場合は、共同担保目録の管理表を作るべきでしょう。

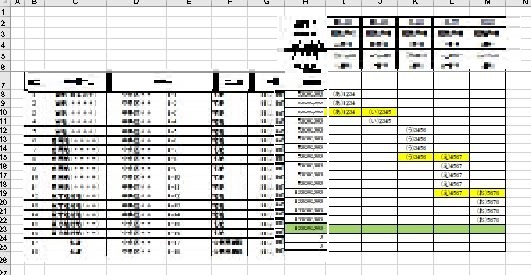

※適当な数字、文字列で作成しています。

その土地の利用状況や、評価額、担保設定時期をエクセルで一覧表にします。

そして、色分けするといいでしょう。

※この表では、

- 黄色・・・他の借入と担保が重なっているもの

- 緑色・・・担保が入っていない(=無担保)のもの

といったように色分けして管理しています。

以前、土地建物が100件近くで、借入も凄く多い相続税のお仕事をしたことがありますが、この表を作るのが、すごーく大変でした(T_T)

税理士が共同担保目録を管理する場合とは?

街の税理士で、この表を作ったことがある人間は、ほとんどいないと思います。

※大手事務所に勤めていても、ほとんど経験がないと思いますが。税理士の業務は「税金計算」ですから。

なぜ、このような表を作る必要があるのでしょうか?

相続税の納税計画を立案するため

不動産を多く持っている方(地主様、不動産オーナー様)の相続税の特徴として、

- 相続税が高額である

- 納税資金が足りない(=お金がない)

ということが挙げられます。

特に「納税資金が足りない」ということが問題になります。

「不動産持ってるんだから、売って相続税を払えばいいじゃないか!」

と、簡単におっしゃる税理士先生もいらっしゃいます。

ですが、そうではないのです。

不動産は、

- 価値があるもの・ないもの

- どうしても売りたくないもの(先祖代々の土地等)

- 売れないもの(担保に入っているもの、悪い場所にあるもの)

といったように分類でき、一概に「すぐ売れる」とは言い切れないのです。

※そもそも、担保に入っている土地を売った場合、売却代金を銀行に返済するので、手元に売却資金が残りません。

また、相続税を土地等の現物で払う(=物納)場合は、担保に入っている土地では却下されます。

※当たり前ですよね。銀行の担保に入っている土地を国が受け取っても、どうすることもできませんから・・・。

ですから、エクセルの一覧表で担保状況を確認することで、

「どうやって相続税を払おうか?」

という計画を立てるのです。

相続税を計算する際の財産の確認

借入があるということは、

「その借入で何かを買ったのでは?」

と、考えることができます。

例えばですが、

- 10年前に1億円を借りた

・・・その借入でAアパートを建てた - 20年前に2億円を借りた

・・・その借入でBアパートを建てた - 5年前に5,000万円を借りた

・・・???

ということで、借入と、その借入で購入した資産とを紐付けて確認することで、相続税を計算するうえでの「財産の計上もれ」を防ぐことができます。

数十年前から、継続的に色々な借入をされていた方が亡くなった場合は、その借入で資産を購入したのか、または事業資金に使ったのか、ということを検証し、財産がもれていないか、確認する必要があるでしょう。

今後の資金計画の立案

事業をされている方は、資金計画を考えることも大切です。

※担保状況を定期的に確認しておきませんと、緊急事態があった場合、対応できません。

例えば、不動産賃貸業をしていて、急な資金(例えば、緊急のアパート修繕資金)が必要になったとしましょう。

そして、その資金を工面するためには、ご自身が持っている土地のうち、どれかを売る必要性が出てきた。

この場合、どの土地が高く売れるか、各土地の担保状況(担保に入っている土地ならば、売却代金を丸々銀行に渡す必要があるかもしれない)といったことを確認しておく必要があります。

また、

- 各借入の金利を確認しておく

・・・高い金利が設定されている借入を優先的に返すために、あえてその担保に入っている土地を売る? - 借入を他行に乗り換える検討

・・・担保状況を確認し、担保が現在の残債に足りるかの確認

といった検討も必要になります。

そのためには、資産・借入が多い方は、管理表を作る必要があると思います。

今まで共同担保目録について書いてきました。

よくハウスメーカーが、

「相続対策になるので、借入をしてアパートを建てましょう!」

と、勧めていますが、私が基本的には反対です。

※もちろん、ケースバイケースで、実行した方が良い場合もありますが。

この管理表を作っていると、私も、お客様のことを考えます。

「こりゃ~、大変だ~」と。

「借入をすると相続税が下がる」と言われます。

理屈ではそうなるかもしれませんが、この対策には「心理的負担」は考慮されていません。

想像してみてください。

親御さんから1億円の借入(もっと多くてもいいですが・・・)を相続したときの気持ちを。

税理士には、数字の計算(=管理表の作成等)だけでなく、気持ちの問題(=お客様の心労)も考えて、お手伝いする必要があります。

今日も頑張っていきましょう!