資産家(数億円以上の資産を所有している方)の相続で悩むのが相続税です。

特に、地主様・不動産オーナー様は、総資産のうち、不動産の占める割合が大きいですから、相続税を支払う現預金が不足することが常となります。

また、 相続税を払うために、先祖代々の土地を売り払うといったことも必要になるかもしれません。

ですから、ご自身の土地の上に、賃貸アパートを建てたり、賃貸不動産を購入したりするわけです

ただ、私は、行き過ぎた対策(やりすぎちゃった事例)を、複数見てきました。

それらがどのような顛末になったのか、どのようなリカバリーをしたのか、それらについて解説したいと思います。

※守秘義務の関係で話をぼかして説明います。ご了承ください。

※丹沢山の山頂にて。相続対策は山登りと同じで、一歩一歩、じっくり進める必要があります。

借入金返済が難しくなるケース

資産家が、相続前に多額の銀行借入れをして、自身の土地上に賃貸不動産を建築する、賃貸不動産を購入する、といった相続対策が、以前から盛んに行われてきました。

※借地権割合60%、賃貸不動産の固定資産税評価額が建築価額の50%(1億円×50%)と仮定。

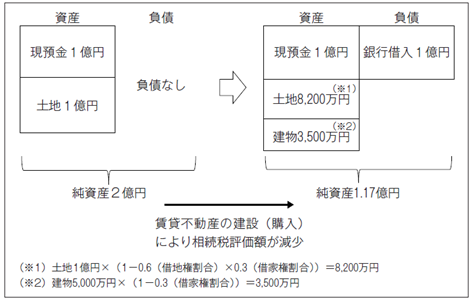

上記の図のように、1億円の借り入れして、自身の土地上に1億円の賃貸アパートを建てると、総資産が目減りし、課税価格が圧縮されて、相続税対策となるわけです。

つまり、建築物件や購入物件が高額であればあるほど(借入金が大きければ大きいほど)、課税価格の圧縮効果が増えて、総資産が減少するため、相続税の節税効果が高まります。

特に、 土地を維持したい先祖代々の地主様の多くが、この仕組みで相続対策を行いました。

実際に建築する前、 不動産会社がキャッシュフロー計算書を作ってきて、

「この通り、賃貸アパートの家賃収入で、借入金は約30年で完済できます。相続税もこれだけ節税できます。弊社の提携金融機関にも話は通してあります。是非ご検討ください。」

なる、セールストークで、盛んに自社物件の建築を進めました。

ただ、これらのキャッシュフロー計算書どおりに返済が進まないことが多く、家賃が想定以上に下落し、キャッシュフローが悪化している事例も複数見てきました。

例えば、バブル期(約30年前)に、自身の土地上に賃貸物件を建てたが、家賃が想定以上に 下落して、親族からの借り入れや、銀行へのリスケジュール(返済期間の延長)をして、何とか銀行返済を行っているケースがありました。

また、やはり銀行返済が追いつかず、毎年のように土地を売却して返済に充てている、 という方をいらっしゃいました。

これらの案件をみていると、あまりにも多額の銀行借り入れを行うにはリスクが大きい、と言わざるを得ません。

さらには、数年前にご相談を受けた案件では、七十歳ぐらいのご当主様が、やはり数億円代後半の借入をして、賃貸物件を建てており、

「これで相続税は相当節税されるんですよね。前の税理士先生にも確認済みです」

と、若干自慢げにおっしゃっていましたが、その借入引き継ぐのは相続人の方たちです。

私は、借入金返済でご苦労されている相続人様(奥様やご長男様)を複数見てきたので、その行く末が心配です。

「借入が返済きないかもしれない」って、かなりのプレッシャーですよね。

そのプレッシャーが気にならない方がいいんでしょうが、 奥様がずっと専業主婦できていたり、お子様が普通の会社員や公務員である場合、その精神的な負担はかなりものになるでしょう。

ですから、借入金と相続税のバランスを考えて対策することが必要となるわけです。

※丹沢山のルート案内。相続対策も、複数の道筋を想定しておくべきでしょう。

不動産価格の下落を想定していない

人生は山あり谷あり。不動産の価額も同じです。

高い時もあれば低い時もあります。

バブル経済時の相続対策がその典型例ですが、地価が下落しない前提で相続対策を組んでいます。

地価が下落すれば、家賃収入も当然下落しますから、借入金返済が大変になります。

この影響をモロに受け、家賃収入が急減し、借入金返済が苦しくなった事例を、私は複数経験しました。

こうなると、いわば後始末的な仕事(浅井長政に裏切られて、撤退する信長軍のしんがりを務めた、木下藤吉郎のような仕事)になり、銀行への説明も必要だったりして、 とても大変になってしまうわけです。

この記事を書いている2022年現在、都心部の地価は高止まりしています。

しかし、地価は必ず変動しますから、下がる時期があるはずです。

それらも織り込んで、キャッシュフロー計算書を作成すべきでしょう。

※山頂で食べた、鍋焼きうどん。

正解は一つではない

そもそも、 相続対策を進めてくる、不動産会社・銀行は、会社員(サラリーマン)の集まりです。

物件の建築・購入や、借入を積極的に提案し、相続後に資金繰りが悪くなり、最終的に資産が大幅に目減りしたとしても、不動産会社・銀行は責任を取ってくれません。

よくあるパターンとして、購入・建築して数年が経過し、物件について相談しようとしたら、

「担当の鈴木は、既に退社していますので、別のものが伺います」

「担当の鈴木は、別の部署に異動しているため、別のものが伺います」

という返答が待っています・・・。

私も、令和4年の最高裁判決(相続直前に、高額な賃貸物件を銀行借入で購入し、相続税の節税を図ったケース)と類似した事例を、風の噂で聞いたことがありますが、担当者は異動したり退社していたり、ということだそうです。

※つまり、責任の所在が明確ではないんですね。

そうであれば、生前に被相続人や相続人の意向もよく確認しておき、場合によっては、不動産を処分して少しずつ生前贈与しておく、他の資産に組み替えておく、といった対策も必要になるのではないでしょうか。

正解は一つではありません。

目先のことだけではなく、ご家族と税理士が、家族計画(結婚、出産、転居など)も見据えて、長期的な視野で対策を考えるべきでしょう。

そこに、顧問税理士の価値があると思っています。